Les comptes consolidés présentent les comptes des entités membres du groupe comme si elles ne formaient qu’une seule entité juridique. A ce titre, les opérations réalisées entre entités incluses dans le périmètre de consolidation sont éliminées, de sorte que seule les opérations réalisées avec l’extérieur du groupe sont retranscrites dans les comptes consolidés.

Ces éliminations ont pour effet de faire disparaître les soldes et transactions intragroupe (créances/dettes, achats/ventes) ainsi que les impacts sur le résultat de ces opérations (marges sur stocks, résultats sur cession d’immobilisations, dividendes…).

Pour illustrer ce propos, nous allons nous attacher à décrire le traitement de consolidation des cessions intragroupe d’immobilisations.

Les cessions d’immobilisations entre deux sociétés se traduisent :

- Pour le cédant par la sortie du bien (valeur nette comptable), l’encaissement du produit de la cession et en contrepartie la réalisation d’un résultat de cession,

- Pour l’acquéreur par l’entrée d’une immobilisation à son prix d’acquisition et, le cas échéant, de la mise en place d’un plan d’amortissement.

Le retraitement de consolidation, qui consiste à éliminer les impacts de cette opération sur le résultat, s’opère en deux temps :

- Neutralisation du résultat intragroupe à l’aide de comptes de liaison,

- Elimination des comptes de liaison.

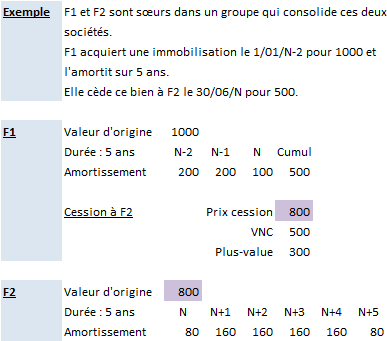

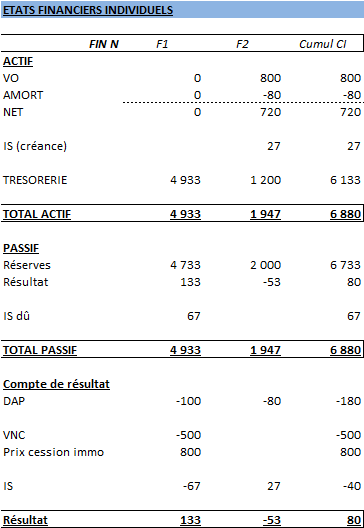

Les propos qui suivent seront illustrés par un exemple chiffré (Tableau 1).

Situation dans les comptes individuels du cédant et du cessionnaire :

A l’issue de l’opération de cession d’immobilisation entre les sociétés F1 et F2, les états financiers individuels de ces deux sociétés se présentent ainsi :

L’actif cédé a été sorti de l’actif de F1 et le résultat de cession constaté pour 300 €. F2 a enregistré le bien à son actif pour son prix d’acquisition et commencé à l’amortir.

C’est sous cette forme que leurs comptes seront repris dans le logiciel de consolidation.

Traitements de consolidation à effectuer :

– Elimination du résultat de cession intragroupe :

L’élimination des effets de cette cession sur les comptes de F1 (résumée dans le tableau 3a) consiste à neutraliser le résultat de cession (300 € par le biais d’un compte de liaison). De fait, ce produit interne constitue un produit constaté d’avance (le dénouement de ce compte de régularisation sera abordé plus loin).

Tableau 3a : impact de l’élimination du résultat de cession intragroupe sur les comptes individuels de F1

Pour F2, la neutralisation du résultat de cession de F1 se traduit d’une part par la reconstitution de la valeur d’origine (soit 1000€ au lieu des 800€ comptabilisés dans ses comptes sociaux) et des amortissements de F1 (soit 500€ au lieu de 0€) et d’autre part l’utilisation du plan d’amortissement en vigueur chez F1 en lieu et place du plan d’amortissement de F2 (soit une dotation aux amortissement complémentaire de 20€ en sus de celle de 80€ déjà comptabilisés dans les comptes sociaux de F2). Ces retraitements sont résumés dans le Tableau 3b.

La reprise du plan d’amortissement de F1 chez F2 ne fait bien entendu pas obstacle à une éventuelle révision du plan d’amortissement si les conditions d’exploitation de l’immobilisation chez F2 sont différentes de chez F1 (par exemple, machine utilisée en 3×8) ainsi que le permet le Plan comptable général.

Tableau 3b : impact de l’élimination du résultat de cession intragroupe sur les comptes individuels de F2

– Elimination des comptes de liaison

Les comptes de liaison sont le reflet d’une neutralisation de résultats intragroupe. A ce titre, ils doivent également être éliminés.

– Résultat de cession intragroupe négatif

En cas de réalisation d’un résultat de cession négatif, conséquence d’une valeur vénale réellement inférieure à la valeur comptable chez le cédant, une dépréciation ou un amortissement exceptionnel sera utilement constaté dans les comptes consolidés.

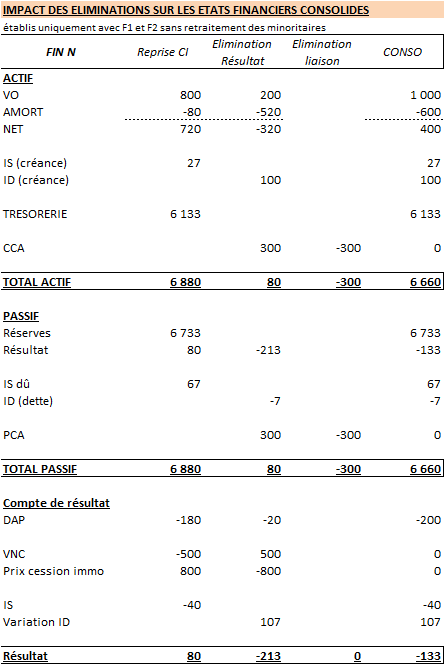

Présentation des comptes consolidés

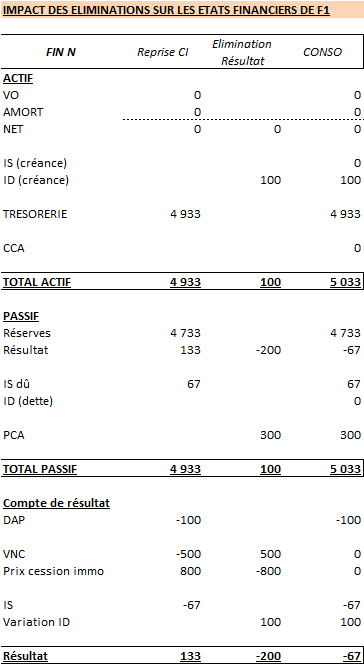

A l’issue des opérations de neutralisation du résultat de cession interne, les comptes consolidés (pour les filiales F1 et F2 uniquement) se présentent ainsi :

La colonne Reprise des comptes individuels (CI) correspond à l’agrégation des comptes des filiales F1 et F2.

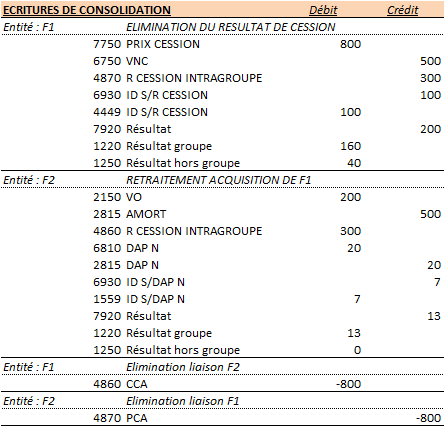

Ecritures de consolidation :

Le Tableau 5 résume les écritures de consolidation à comptabiliser.

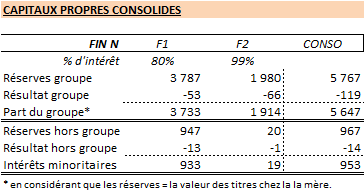

Capitaux propres :

Les capitaux propres consolidés (pour les filiales F1 et F2), ventilés en Part groupe et Intérêts minoritaires sont présentés dans le Tableau 6.

Erreur de traitement des opérations de cession intragroupe :

C’est bien le résultat de cession et pas seulement le produit de cession qui doit être neutralisé chez le cédant. Par ailleurs, la valeur d’origine et le plan d’amortissement du cédant doivent être reconstitués (en remplacement de la nouvelle valeur d’origine et du nouveau plan) chez le cessionnaire.

Or, il est fréquent de constater des erreurs techniques dans le traitement de ces neutralisations, notamment dans les consolidations réalisées sur Excel. Ces erreurs ont des répercussions sur la présentation d’ensemble des comptes consolidés et notamment sur les contributions de chaque filiale et sur la répartition des résultats et réserves entre parts groupe et intérêts minoritaires.

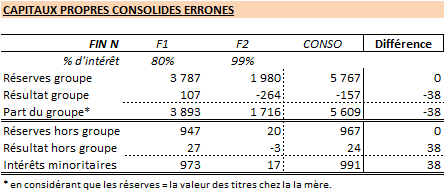

Pour illustrer ce propos, le Tableau 7 résume l’incidence du retraitement (erroné) du résultat de cession non pas chez F1 mais chez F2 (l’écart est calculé par rapport aux capitaux propres mentionnés dans le Tableau 6). Si globalement, les capitaux propres et les intérêts minoritaires ne sont pas affectés, la ventilation entre les deux postes est impactée. Cet impact sera d’autant plus important que le résultat de cession intragroupe sera significatif et que les pourcentages d’intérêts de la mère dans les deux filiales concernées seront divergents.

Cessions successives d’un même bien au sein du même groupe :

En cas de cessions successives d’un même bien au sein de sociétés membres d’un même groupe, la neutralisation des résultats internes successifs chez les cédants est maintenue.

Il est de ce point de vue essentiel pour le commissaire aux comptes de s’assurer que les résultats intragroupe sont correctement éliminés pour éviter de créer de la valeur “fictive” à chaque cession interne.

Dénouement de l’élimination des résultats de cession intragroupe :

Le dénouement de ces éliminations (comptes de liaison) surviendra lors de la sortie du groupe du bien concerné (cession à une entité tierce non consolidée ou sortie du groupe de l’entité propriétaire de l’immobilisation ou encore mise au rebut).

Il est donc nécessaire de s’assurer chaque année que les immobilisations pour lesquelles l’élimination subsiste n’ont pas fait l’objet d’une cession hors du groupe.

Derniers articles parBenoît RIVIERE (voir tous)

- Dématérialisation de la facturation : nouvelles mentions obligatoires - lundi 28 octobre 2024

- Interpréteur de formules de calcul en Python - dimanche 13 octobre 2024

- Les données de la facturation électronique - mercredi 9 octobre 2024

- VBA/SQL vs Power Query : deux solutions complémentaires - mercredi 2 octobre 2024

- L’IA dans les cabinets comptables : cas concrets - jeudi 26 septembre 2024

Bonjour;

Je vous remercie infiniment pour de tels éclaircissements.

Cordialement.

Bonjour,

Je me pose une question quant au traitement de l’acquisition d’une immobilisation chez une société du même groupe mais pour qui cette vente n’est pas une cession d’immo mais une vente de produit (compte 70 chez la vendeuse et acquisition immo compte 215 chez l’acheteuse).

Merci de votre aide

Bonjour,

Nous rencontrons ce cas de figure dans le Groupe où j’officie. En effet, nous vendons des véhicules qui dans certains cas sont immobilisés chez l’acquéreur.

Cette situation ne semble pas prévue dans les manuels de consolidation.

La solution que nous appliquons s’appuie sur le principe que les comptes consolidés doivent refléter les transactions vis-à-vis de l’extérieur du groupe. Aussi, nous allons considérer que le bien était destiné à être immobilisé dès son entrée dans le groupe. Nous neutralisons alors l’achat et la vente chez la société qui a acheté le bien à l’extérieur du groupe (comme si la transaction n’avait pas eu lieu). Chez celle qui a immobilisé le bien, nous ne pratiquons aucun retraitement (hormis la marge intragroupe si elle est significative).

Est-ce que cette solution serait susceptible de s’appliquer en l’état dans votre cas ?

Cordialement,

Benoît RIVIERE

Bonjour,

Merci pour ces informations. Nous procédons également de cette façon. Et nous n’avons pas trouvé d’autre façon de procéder.

Cdt,

Bonjour ,

Je rebondis sur la question de Mainguet : problématique proche :

La Société Fille immobilise des frais de set up qui lui ont été facturés par la Société Mère.

Au niveau de la mère , il ne s’ agit en rien d’ une immobilisation acquise hors Groupe mais de l’ activité propre de la Société Mère

Donc au niveau de la Mère : j’ ai une vente

Au niveau de la fille : J’ai une immobilisation et une dotation liée à cette immobilisation.

Quel traitement à opérer en consolidation ?

Merci

Bonjour,

Le cas que vous décrivez répond à la même problématique que celle soulevée précédemment. A ce jour, je n’ai pas d’autre réponse à apporter, malheureusement.

Cordialement,

Benoît RIVIERE

À mon sens, il convient de reclasser le chiffre d’affaires en production immobilisée

Bonsoir Mathias,

Merci pour cette réponse qui me semble très pertinente.

Et dans l’autre sens, la vente d’une immobilisation (775x) vers une société qui va la stocker (607x) avant une cession hors groupe ?

Benoît

Bonjour,

Je travaille au département consolidation d’un groupe exerçant dans l’amont pétrolier.

Ces dernières années, le groupe a décidé d’internaliser plusieurs services dont le forage. Ces prestations de forage (forage d’un puit pétrolier) figurent en chiffre d’affaires dans les comptes de la société qui réalise la prestation mais la société qui paie la prestation (bénéficiaire de la prestation) comptabilise les factures de forage en immobilisation.

Exemple 1 : Les sociétés A et B sont sous contrôle commun (intégration globale). La société A facture des prestations de forage à la société B pour 1000€.

La société A comptabilise les 1000€ en chiffre d’affaires. La société B comptabilise une immobilisation de 1000€ (puit de pétrole).

Comment doit-on éliminer cette opération en consolidation ?

Jusqu’ici le traitement est le suivant :

1) Nous annulons la capitalisation (le transfert des coûts en immobilisation) : débit compte de charge / crédit compte d’immobilisation (pour 1000). Après cette écriture, nous avons une charge de 1000 dans la société B et un produit de 1000 dans la société A

2) Élimination de l’opération réciproque (diminution du CA pour 1000 et diminution de charges pour 1000).

Ce traitement est-il approprié ? Doit-on uniquement annuler la marge réalisée par la société A sur cette prestation de services ?

On considère que la coûts directs et indirects engagés par la société A et imputables au contrat avec la société B s’élèvent á 700€.

Exemple 2 : La situation devient plus complexe lorsque le montant de la prestation est partiellement refacturé aux partenaires de la société B.

Situation : même prestation que dans l’exemple 1. La société A facture 1000€. Dans la société B la prestation effectuée par la société A est imputé sur un puit de pétrole sur lequel la société B ne possède que 60% des droits.

On considère que la coûts directs et indirects engagés par la société A et imputables au contrat avec la société B s’élèvent á 700€.

La société B enregistre l’écriture suivante :

débit : immobilisation pour 600

débit : partenaire (créance) pour 400

crédit : fournisseur A pour 1000

Comment doit-on éliminer cette opération ?

Le traitement que nous appliquons en consolidation est le suivant :

1) Annulation de l’immobilisation comptabilisée par B (débit charge / crédit immobilisation pour 600). Après cette écriture nous avons 1000 en produit (CA) dans la société A et 600 en charge dans la société B.

2) Elimination des 600.

Les 400 restant ayant été facturés à une entité tierce (hors du groupe), ils sont maintenus dans le résultat consolidé.

Ce traitement est-il approprié ? Doit-on uniquement éliminer 60% de la marge réalisée par la société A sur cette opération ?

Je vous remercie d’avance pour votre aide.

Bonsoir,

Merci pour votre message.

Votre premier exemple semble appeler la même réponse que celle apportée par M. PELLETIER en mai 2019 (cf commentaire plus haut). La solution proposée consiste à neutraliser le chiffre d’affaires de la société A par une production immobilisée (72x). La marge est à éliminer.

Pour le deuxième exemple, si je comprends bien la société A facture 1000 € à la société B. La société B en immobilise 600€ et refacture 400€ à son partenaire. Dans ce cas, il faudrait retraiter 600€ en production immobilisée et neutraliser 400€ au titre des opérations réciproques entre les sociétés A et B.

Qu’en pensez-vous ?

Bonne soirée,

Benoît RIVIERE

Bonjour,

Je souhaiterai s’il vous plaît avoir votre point de vu quant aux frais d’acquisition relatifs à une cession interne (entre deux sociétés intégrées globalement). J’ai le cas sur une cession d’un ensemble immobilier avec des frais d’acte significatifs.

Est-ce que ces frais d’acquisition supportés par la société cessionnaire peuvent être neutralisés par les réserves consolidées (je pense qu’il s’agit de l’unique contrepartie possible car le flux de trésorerie consolidé est bien réel) ?

Il me parait illogique d’activer ces frais en consolidation (frais pouvant représenter en quelque sorte un complément de prix) et cela poserait d’autres questions quant l’amortissement de ces frais (méthode prospective sur la durée résiduelle ?). De surcroît, dans les comptes sociaux, il ne serait pas possible d’activer des frais d’acquisition engagés après la période d’acquisition qui, par nature, n’augmentent pas la valeur ou la durée de vie de l’immobilisation.

Par avance merci pour votre aide.

Cordialement,

Benjamin

Bonsoir,

Le règlement CRC 99-02 impose d’immobiliser les frais d’acquisition (dont font partie les frais d’acte). Ce retraitement doit être mis en œuvre si ces frais ont été comptabilisés en charges dans les comptes sociaux de l’acquéreur.

Attention, seule la plus-value de cession et les sur-amortissements ultérieurs qui découlent de cette plus-value doivent donner lieu à neutralisation dans les comptes consolidés.

A noter, dans les comptes sociaux, il est possible de porter ces frais en immobilisations (option comptable irrévocable) ; dès lors, il n’y a aucun retraitement de consolidation à opérer. Toutefois, cette option est généralement déconseillée car elle s’applique indistinctement aux immobilisations corporelles et incorporelles. Dans ce cas, les frais d’acquisition des fonds de commerce ne seraient pas amortissables.

Au niveau du tableau de flux de trésorerie, de mon point de vue, seuls les frais d’acquisition doivent être mentionnés dans les acquisitions d’immobilisations. Les autres mouvements étant des flux internes au groupe, ils ne doivent pas apparaître.

J’espère avoir répondu à votre interrogation,

Bien cordialement,

Benoît RIVIERE

Bonjour,

j’ai une question concernant l’élimination des comptes interco dans le cas des marchandises qui se trouvent en transit à la date de la clôture ;

Une société A située en France vend pour 10000€ de marchandise qu’elle envoie le 23 décembre au USA à une filiale B du groupe.

La société B n’a pas reçu la marchandise au 31 décembre mais elle a bien reçu la facture. Comment éliminer l’opération en conso ? merci beaucoup Nelly CANAVAR

Bonjour Madame,

Si la facture a bien été comptabilisée par la filiale B au 31/12/2019 (et donc qu’elle a comptabilisé la variation de stock), je ne vois pas de difficulté particulière.

Dans ce cas, les comptes clients / fournisseurs sont réciproques. Il faut éliminer les soldes clients / fournisseurs, la transaction achat / vente. Puis neutraliser la marge sur stock.

N’hésitez pas à revenir vers moi si d’autres précisions doivent être apportées à votre cas.

Bien cordialement,

Benoît RIVIERE

Bonjour,

Je viens juste de voir votre réponse, si j’ai bien compris je considère que la marchandise est en stock quand bien même physiquement elle est en transit quelque part.

Est-ce bien cela ?

Merci beaucoup

Bonjour,

Est-ce que cela signifie bien qu’il faut rajouter cette marchandise dans l’inventaire du stock même si physiquement nous ne l’avons pas ? merci !

Bonjour,

Je ne vois pas comment vous pouvez faire autrement. Il faut que l’acquéreur (qui a une facture à son nom sur l’exercice consolidé qui plus est) ajuste son stock (37x D / 6037x C) pour tenir compte de cet achat. Dans le cas contraire, le résultat est erroné. Les stocks en transit doivent être documentés (documents de transport, douanes…). De fait le compte stock de marchandises doit comprendre les marchandises réceptionnées et les marchandises en transit.

Cordialement,

B. RIVIERE

Ce commentaire annule le précédent, pouvez-vous le supprimer et le remplacer par celui ci s’il vous plait 🙂

Bonjour M. RIVIERE,

Je rencontre le problème suivant :

La société X achète des travaux, y ajoute sa MOD et revend le tout à une société de projet Y.

Dans les comptes de X nous avons :

• Charges externes (travaux achetés)

• Salaires

• Production immobilisée (travaux vendu à Y)

Chez Y, les travaux reçus sont activé et amortis

X et Y sont détenus à 100% dans le groupe.

En conso, je n’ai pas de retraitement sur ces travaux. Ainsi je me retrouve avec des montants de charges externes et production immobilisée important qui ne font pas l’objet d’une élimination intercos.

En soit je trouve le schéma pas mal car ça permet de suivre les travaux réalisés en interne. Le résultat d’exploitation étant de toute façon le même.

Savez-vous quelle est le bon raisonnement à adopter ?

Bonsoir,

En synthèse, position des comptes sociaux :

Chez X : 60511x + 64x D ->704/5x C,

Chez Y : 2x D.

J’appliquerais le même retraitement que pour les véhicules immobilisés (cf commentaire plus haut), c’est-à-dire chez X : Annulation de la facturation (704/5x au débit) par production immobilisée (722x C).

Dans les comptes consolidés, il ne reste ainsi que l’achat de la prestation et les salaires, la production immobilisée et l’immobilisation des frais.

Bonne soirée,

Cordialement,

B. RIVIERE

Bonjour

Comment appliquer ce traitement lors de l’évaluation des stock de produits finis et encours incluant une partie de stock de matières premières achetées auprès du groupe.

merci

Bonjour,

Meilleurs voeux.

En plus de neutraliser l’achat/vente intragroupe, vous devez éliminer la marge intragroupe stockée (matières premières, encours et produits finis).

Pour ce faire, il est nécessaire d’analyser la marge réalisée par la société qui vend les matières premières.

Cordialement,

Benoît RIVIERE

Bonjour,

je suis dans un groupe où la Société A produit une Immobilisation pour la société B.

En fin d’année la société constate dans ses comptes une FAE pour 50 % de l’immobilisation.

Que doit faire la société B en social ?

Quels retraitements en comptes consolidés (normes IFRS) chez A et B ?

Merci pour votre éclairage.

Bonjour,

Je ne connais pas spécifiquement les IFRS. Je ne pratique la consolidation qu’en règles françaises.

Je comprends du cas que vous exposez que l’immobilisation n’est pas achevée. Elle figure donc en immobilisations en cours chez B (compte 23x).

A la lumière des échanges figurant dans les précédents commentaires (cf plus haut), la société A devrait neutraliser le chiffre d’affaires réalisé et enregistrer ce produit en production immobilisée (compte 72x). La marge réalisée par la société A devra être neutralisée (si significative).

Concernant la société B, il n’y aurait pas de retraitement de consolidation à opérer (hormis la neutralisation de la marge interne).

Souhaitant avoir répondu à votre questionnement,

Joyeuses fêtes de fin d’année,

Benoît RIVIERE

Bonjour,

1- Dans mon groupe consolidé, il y a la société À qui a cédé une des immobilisations à la société B (toutes les 2 détenues à 100% par la société Mère) dégageant une plus value de 400k€ (VNC 50k€). Or, l’achat chez la société B à été comptabilisé en stock et toujours présent à la clôture de l’exercice. Je dois donc neutraliser la PV interne (cession Immo) et laisser le montant du stock chez B pour la valeur d’achat à la société A (400k€?) ou pour la valeur d’origine d’origine (VNC 50k€). Il s’agit d’un changement de destination du bien et non simple cession d’impôt ? Quid impôt différé?

2- Toujours même groupe. A a vendu pour 500k€ un ensemble de petits équipements/entretien qui dans A avait été comptabilisé en charges à l’origine (montant non déterminé et acheté hors groupe). Dans B, cet achat a été comptabilisé en stock et toujours présent à la clôture de l’exercice. Je neutralise cette marge interne pour 500k€ chez la vendeuse ? Pour l’acheteuse, je laisse en stock pour 500k€?Quid impôt différé?

Quel est votre point de vue sur ces situations ?

Bonsoir,

Votre cas n’est pas simple car il s’agit d’une cession d’immobilisation qui est achetée comme un stock (changement de destination en effet). Ce cas n’est pas prévu (d’ailleurs au sein d’une entreprise, le transfert d’immobilisations à stocks n’est pas autorisé, même en cas de mise en vente du bien (PCG, art. 946-60), à l’exception des cas de matériels récupérés suite au démontage d’une installation (PCG, art. 943-36, voir n° 1262)).

L’élimination des marges internes doit conduire à passer une écriture chez le cédant (pour neutraliser le résultat de cession) comme chez le cessionnaire (pour reconstituer le prix d’achat du cédant).

Concernant le cas 1, l’élimination de la marge entraîne une baisse de produits et de charges d’achats (il faut également corriger la variation de stocks). La correction étant temporaire, il est nécessaire de soumettre cette neutralisation à impôt différé. Cette neutralisation se dénouera chez les deux parties lors de la cession du stock vers l’extérieur du groupe.

Concernant le cas 2, la marge doit également être neutralisée et donner lieu à impôt différé tout pendant que le stock n’a pas été cédé hors du groupe.

J’espère avoir répondu à votre demande.

Cordialement,

B. RIVIERE